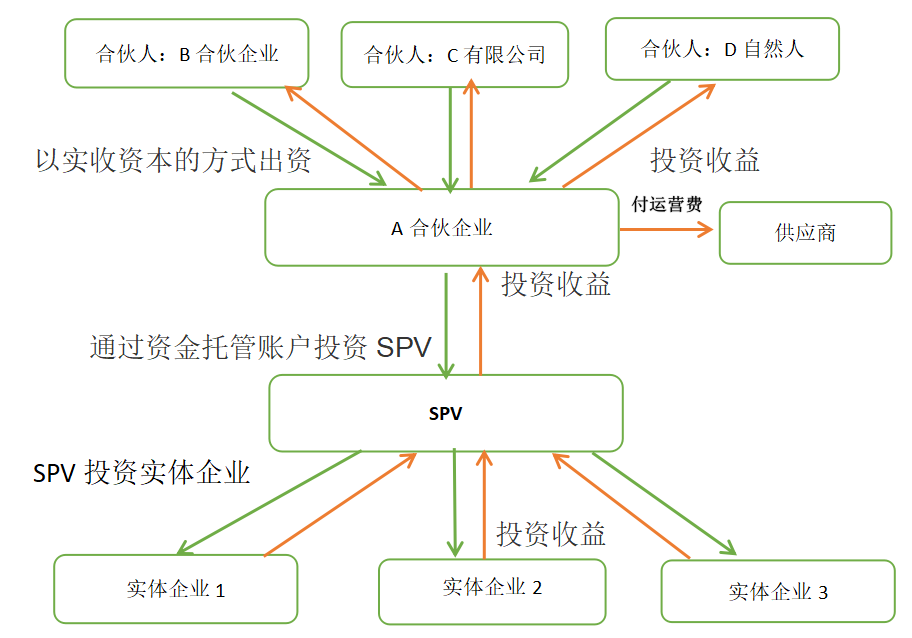

A企业是一家合伙型基金产品企业,合伙人为B合伙企业、C有限责任公司和D自然人,其业务是向合伙人收取实收资本,再通过SPV(在证券行业,SPV指特殊目的的载体也称为特殊目的机构/公司)对外进行投资,取得投资收益,扣除A企业的运营费用后,再分配给合伙人。如下图所示:

问题一:A企业取得投资收益是否需要申报生产经营所得个人所得税?

答:不需要,需要申报D自然人的个人所得税的利息、股息、红利所得。

依据文件如下:

文件一:国税发[2011]50号文第二点第(三)条规定,完善生产经营所得征管

1.重点加强规模较大的个人独资、合伙企业和个体工商户的生产经营所得的查账征收管理;难以实行查账征收的,依法严格实行核定征收。对律师事务所、会计师事务所、税务师事务所、资产评估和房地产估价等鉴证类中介机构,不得实行核定征收个人所得税。

2.对个人独资企业和合伙企业从事股权(票)、期货、基金、债券、外汇、贵重金属、资源开采权及其他投资品交易取得的所得,应全部纳入生产经营所得,依法征收个人所得税。

3.将个人独资企业、合伙企业和个体工商户的资金用于投资者本人、家庭成员及其相关人员消费性支出和财产性支出的,严格按照相关规定计征个人所得税。

4.加强个人独资、合伙企业和个体工商户注销登记管理,在其注销登记前,主管税务机关应主动采取有效措施处理好有关税务事项。

文件二:国税函[2001]84号文第二点规定,关于个人独资企业和合伙企业对外投资分回利息、股息、红利的征税问题

个人独资企业和合伙企业对外投资分回的利息或者股息、红利,不并入企业的收入,而应单独作为投资者个人取得的利息、股息、红利所得,按“利息、股息、红利所得”应税项目计算缴纳个人所得税。以合伙企业名义对外投资分回利息或者股息、红利的,应按《通知》所附规定的第五条精神确定各个投资者的利息、股息、红利所得,分别按“利息、股息、红利所得”应税项目计算缴纳个人所得税。

A企业的业务是通过SPV对外进行投资,实际并未直接从事股权投资,而是收取SPV投资分回的红利,因此A企业不需要申报生产经营所得,只需在分红时申报D自然人的“利息、股息、红利所得”即可,B合伙企业和C有限责任公司收到投资收益由其自行申报,A企业不存在代扣代缴义务。

问题二:税务局在做税种鉴定时给A企业鉴定了生产经营所得个人所得税,因A企业没有生产经营所得,无需申报该税种,问要如何取消?

答:带上加盖公章的营业执照副本复印件和情况说明,到税务局窗口取消税种即可。

编辑人:陈 航 陈桂芳 彭银莲

以上就是关于"合伙型基金产品企业对外投资的个税问题"的相关内容介绍,希望对您有所帮助,更多关于实用好用的财税知识,敬请关注会易网

注册就送无门槛现金券

入驻会易网名家,你发文章,我送钱

分享知识,坐等收益