案例:A实业发展有限公司(以下简称:A公司),2017年8月成立,从事房地产开发业务,成立后就进入了筹办,到2017年12月31日尚未筹建结束,无任何收入。2017年度共发生筹建费用33万元,其中工资薪金26万元,业务招待费7万元。不考虑增值税等其他税费。问A公司2017年度的会计处理及年度所得税申报。

答:现行的税法中,未对筹建期进行精准的界定。在已废止的《企业所得税暂行条例实施细则》第三十四条中有规定,筹办期的定义,是指从企业被批准筹办之日起至开始生产、经营(包括试生产、试营业)之日止的期间。开办费是指企业在筹建期发生的费用,包括人员工资、办公费、培训费、差旅费、印刷费、注册登记费以及不计入固定资产和无形资产成本的汇兑损益和利息等支出。

企业筹建期间,由于企业尚未进入正常的生产经营阶段,筹建期间开办费用(以下简称:开办费)与正常生产经营期间的税务与会计处理有所不同。

文件一:根据国家税务总局公告2012年第15号文第五条关于筹办期业务招待费等费用税前扣除问题规定,企业在筹建期间,发生的与筹办活动有关的业务招待费支出,可按实际发生额的60%计入企业筹办费,并按有关规定在税前扣除。

文件二:根据国税函[2009]98号文第九条关于开(筹)办费的处理规定,新税法中开(筹)办费未明确列作长期待摊费用,企业可以在开始经营之日的当年一次性扣除,也可以按照新税法有关长期待摊费用的处理规定处理,但一经选定,不得改变。

文件三:根据国税函[2010]79号文第七条企业筹办期间不计算为亏损年度问题规定,企业自开始生产经营的年度,为开始计算企业损益的年度。企业从事生产经营之前进行筹办活动期间发生筹办费用支出,不得计算为当期的亏损,应按照《国家税务总局关于企业所得税若干税务事项衔接问题的通知》(国税函[2009]98号)第九条规定执行。

A公司发生开办费的会计分录如下:

借:管理费用-业务招待费 2.8万元 (7*40%)

管理费用-开办费-业务招待费 4.2万元 (7*60%)

贷:银行存款 7万元 (7*40%)

借:管理费用-开办费-工资薪金 26万元 (33-7)

贷:银行存款 26万元 (33-7)

提醒:为了方便企业所得税汇算时对筹建期费用差异的调整,建议在管理费用-开办费设置三级科目核算。

(2)年度所得税申报表的填报

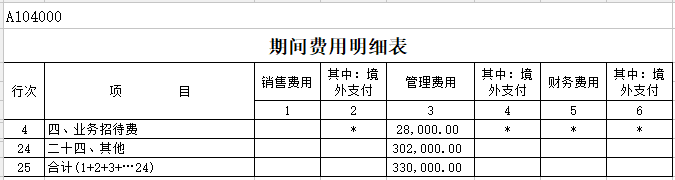

第一步:填报《A104000期间费用明细表》,如下表所示:

由于《A104000期间费用明细表》没有专门的“开办费”栏目,故填在“其他”。

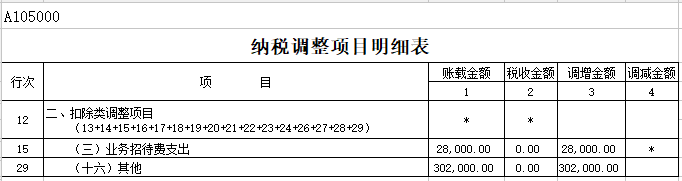

第二步:填报《A105000纳税调整项目明细表》。如下表所示:

由于企业从事生产经营之前进行筹办活动期间发生筹办费用支出,不得计算为当期的亏损,因此,筹办期间的费用需要做纳税调增。

在企业生产经营开始后,将计入筹办费中的业务招待费数额,加上当年度实际发生的业务招待费的60%之和,作为该年度企业业务招待费总额,按照企业所得税法实施条例的有关规定计算扣除。筹办费中除招待费以外的其他费用可以在开始经营之日的当年一次性扣除,也可以按照新税法有关长期待摊费用的处理规定处理,但一经选定,不得改变。

提醒:

企业关于筹建期招待费如何扣除的问题,虽然有政策规定,但在实务操作中,企业筹建期间如何准确界定、筹建期的业务招待费应该怎么计算等问题,却还存在争议。因此,建议企业无法自行判断的,请与单位主管税务局联系核实。

编辑人:陈 航 陈桂芳 彭银莲

以上就是关于"筹建期业务招待费会计处理及年度所得税申报"的相关内容介绍,希望对您有所帮助,更多关于实用好用的财税知识,敬请关注会易网

注册就送无门槛现金券

入驻会易网名家,你发文章,我送钱

分享知识,坐等收益