甲公司是一家广告策划公司,企业所得税征收方式为核定征收,税务机关核定应税所得率为10%。2017年收入总额为2000万元,,应纳税所得额为200万元。在账务处理上,会计张三因企业所得税为核定征收,不存在企业所得税纳税调增的风险,根据税务局核定的利润率,自制大量白条入账,使2017年利润总额为180万,缴纳企业所得税50万元。部分账务处理如下:

借:主营业务成本 200,000.00

贷:现金 200,000.00

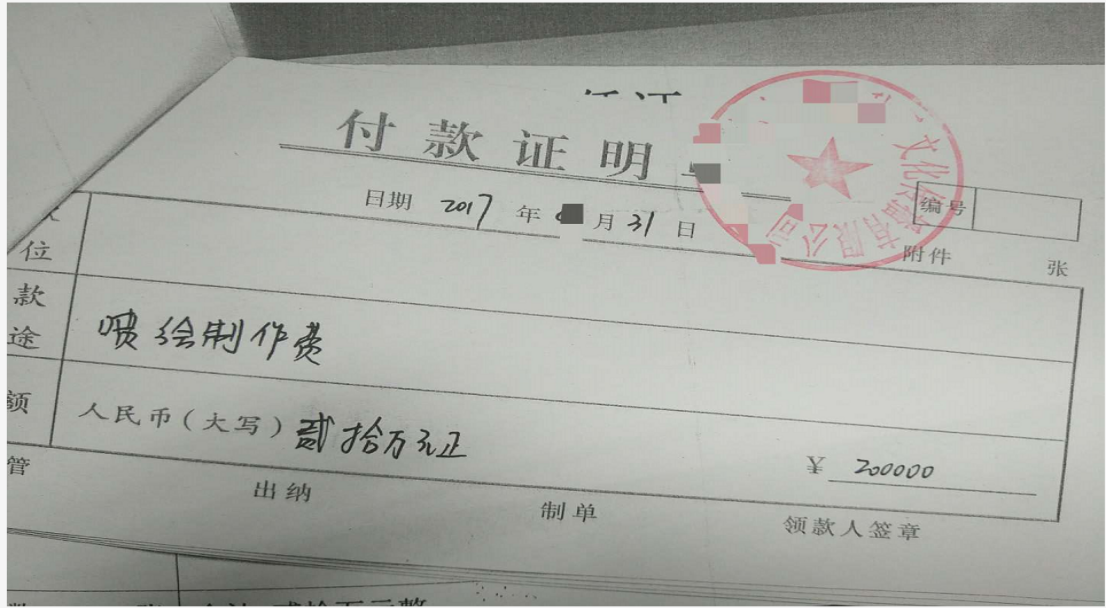

问:甲公司如此账务处理,存在哪些风险? 图一:

答:文件一:《企业会计准则》规定:“第十二条 企业应当以实际发生的交易或者事项为依据进行会计确认、计量和报告,如实反映符合确认和计量要求的各项会计要素及其他相关信息,保证会计信息真实可靠,内容完整。第十六条 企业应当按照交易或者事项的经济实质进行会计确认、计量和报告,不应仅以交易或者事项的法律形式为依据。”

根据文件一的规定,企业在日常经济业务中,应按照实质重于形式原则,无论是否取得发票,都应根据经济业务的实质,依据相关经济业务的资料入账。甲公司在账务处理中却只是自制一张如图一的原始凭证入账,无其他资料证明业务的真实性,并且还是通过现金支付的方式结算,容易让人怀疑相关经济业务是否真实存在,相关支出是否真实发生。建议甲公司在日常经济业务中,应取得合同、收付款凭证、劳动成果说明等其他资料作为附件入账,能更好反映相关经济业务的真实性。

因我国税收管理体质关系,很多时候是“以票控税”,因此会计在核算过程中经常以税法规定当成准则来做账,而忽略会计准则的规定。甲公司会计张三自认为本单位企业所得税核定征收,就在日常账务处理中,自制大量白条入账,使得账上的利润总额与税务局核定的利润率相近,规避税务检查的风险,而未按照《企业会计准则》的规定进行会计核算。

企业所得税核定征收的企业,账务处理时仅依据白条入账,而无其他与经济实质相关的资料作为附件,存在很多风险。如:

1、交易方如果是企业,根据《中华人民共和国发票管理办法》规定,甲公司应当向收款方取得发票,甲公司未按照规定取得发票,存在“处1万元以下的罚款,有违法所得的予以没收”的风险;

2、未按规定向销售方索要发票而造成销售方偷税,根据《中华人民共和国发票管理办法》第四十一条规定处以对方偷税额一倍以下的罚款;

3、交易方如果是个人,需判断该业务是否涉及代扣代缴个人所得税的情况,按照税法规定代扣代缴个人所得税是扣缴义务人的法定义务,必须依法履行。否则,依据《税收征收管理法》第六十九条“扣缴义务人应扣未扣、应收而不收税款的,由税务机关向纳税人追缴税款,对扣缴义务人处应扣未扣、应收未收税款百分之五十以上三倍以下的罚款。”处罚;

4、企业注销清算及被税务机关检查时,自制白条入账是检查的重点,企业应将相关资料附件准备齐全,已备税务检查。针对相关业务的真实性应能够有合理的说明。

5、日常业务中存在大额现金支出,存在违反国务院《现金管理暂行条例》。

编辑人:陈 航 陈桂芳 彭银莲

以上就是关于"核定征收企业自制白条入账的风险"的相关内容介绍,希望对您有所帮助,更多关于实用好用的财税知识,敬请关注会易网

注册就送无门槛现金券

入驻会易网名家,你发文章,我送钱

分享知识,坐等收益