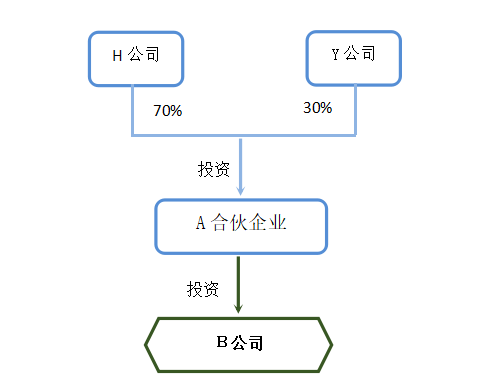

A合伙企业为小规模纳税人,主要经营为对外投资,2019年1月1日投资B公司5000万元,其中2000万元为股权投资,3000万元为可转股债权投资。A合伙企业的投资人如下表:

A合伙企业持有3000万元的债权期限为3年,持有期间由B公司支付利息,利率为年息8%,每年计息,每一年度确认的利息暂不支付,待转股时与本金合计计算全部转股;若A合伙企业选择不将可转债权转换为股权,则由A合伙企业向B公司发出书面还款通知,还款金额按照持有债权总天数计算一并还本付息,其中“利息=债权金额*年利率*(持有债权总天数/365天)”。A合伙企业选择不转股的,通知还本付息最迟不晚于2022年2月26日,B公司支付本息日期最迟不超过2022年3月26日。

问:2019年A合伙企业可转债权投资产生的利息收入会计分录如何处理?A合伙企业是否需要缴纳增值税和企业所得税?

答:

1、A合伙企业2019年会计分录如下:

2019年1月1日投资时分录:

借:长期股权投资--B公司 2000万元

交易性金融资产--B公司可转债 3000万元

贷:银行存款 5000万元

2019年年末确认利息收入:

借:应收利息 233.01 [3000*8%/(1+3%)]

贷:投资收益 233.01

2、2019年A合伙企业不需要缴纳增值税,因协议约定利息收款的时间为2022年3月,截止2019年未收到该笔利息,增值税未达到申报条件。待2022年3月实际收取利息时,A合伙企业才需开具发票并申报缴纳增值税。

根据文件如下:

文件一 财税[2016]36号文附件1第四十五条规定:“增值税纳税义务、扣缴义务发生时间为:

(一)纳税人发生应税行为并收讫销售款项或者取得索取销售款项凭据的当天;先开具发票的,为开具发票的当天。

收讫销售款项,是指纳税人销售服务、无形资产、不动产过程中或者完成后收到款项。

取得索取销售款项凭据的当天,是指书面合同确定的付款日期;未签订书面合同或者书面合同未确定付款日期的,为服务、无形资产转让完成的当天或者不动产权属变更的当天。”

3、A合伙企业不需要缴纳企业所得税,A合伙企业只有个人所得税这个税目。又因为A合伙企业的股东皆为法人股东,所以A合伙企业无需申报个人所得税,在A合伙企业未分红的情况下,A合伙企业的法人股东不涉及企业所得税的申报问题。

依据文件如下:

文件二国税函[2001]84号文第二条规定:“个人独资企业和合伙企业对外投资分回的利息或者股息、红利,不并入企业的收入,而应单独作为投资者个人取得的利息、股息、红利所得,按“利息、股息、红利所得”应税项目计算缴纳个人所得税。以合伙企业名义对外投资分回利息或者股息、红利的,应按《通知》所附规定的第五条精神确定各个投资者的利息、股息、红利所得,分别按“利息、股息、红利所得”应税项目计算缴纳个人所得税。”

文件三:财税[2008]159号第二点:“合伙企业以每一个合伙人为纳税义务人。合伙企业合伙人是自然人的,缴纳个人所得税;合伙人是法人和其他组织的,缴纳企业所得税。”

文件四:《企业所得税法》第一条:“在中华人民共和国境内,企业和其他取得收入的组织(以下统称企业)为企业所得税的纳税人,依照本法的规定缴纳企业所得税。个人独资企业、合伙企业不适用本法。”

政策链接:

1、增值税销售货物或应税劳务纳税业务发生时间

编辑人:陈 航 陈桂芳 彭银莲

以上就是关于"合伙企业的可转股债务利息如何交税"的相关内容介绍,希望对您有所帮助,更多关于实用好用的财税知识,敬请关注会易网

注册就送无门槛现金券

入驻会易网名家,你发文章,我送钱

分享知识,坐等收益