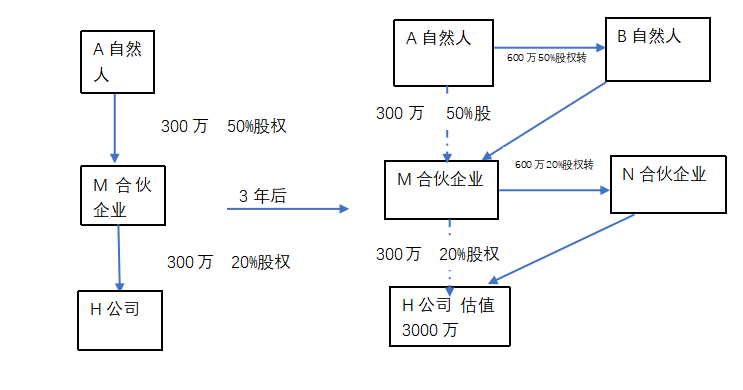

案例:自然人股东A投资300万元持有M合伙企业50%的股权,M合伙企业投资300万元持有H公司20%的股权,3年后H公司估值3000万,因此投资H公司的M合伙企业的估值也得到相应的增加。此时,如果自然人股东A先把持有M合伙企业50%的股权份额以600万的价格转让给B自然人,那么当M合伙企业把持有的H公司20%的股权以600万的价格转让给N合伙企业时,M合伙企业股权转让的成本是B公司取得M合伙企业时支付的600万还是M公司投资H公司的投资款300万呢?税率是20%还是5%-35%五级累进税率呢?

解析:案例中M合伙企业转让H公司的股权给N合伙企业以及自然人股东A转让M合伙企业的股权给B自然人应分别来看。虽然自然人B是花费了600万取得了M合伙企业的股权,但是600万是支付给A自然人的,并不是M合伙企业的,更不是对H公司的投资款。对于H公司来说,收到的投资款还是300万,而不是600万,因此M合伙企业股权转让的成本是300万,而不是B花费的600万。

本案例中3年后自然人股东A把持有M合伙企业的股权的份额转让给自然人B,实际上是合伙企业M的股东发生了变更,合伙企业账面的投资款还是300万元,自然人B购买M合伙企业股权支付的600万元没有在合伙企业账面体现,只是自然人股东B需要代扣A股东的股权转让个人所得税(600-300)×20%=60万元。

M合伙企业把持有的H公司股权转让给N合伙企业,此时M合伙企业产生了股权转让所得,合伙企业M投资H公司的投资金额300万元,M合伙企业以600万元的价格转让H公司的股权给N合伙企业,因此M合伙企业账上产生投资收益300万元,300万元属于合伙企业的生产经营所得,根据合伙企业国家税务总局令第35号文第八条规定:“个体工商户从事生产经营以及与生产经营有关的活动(以下简称生产经营)取得的货币形式和非货币形式的各项收入,为收入总额。包括:销售货物收入、提供劳务收入、转让财产收入、利息收入、租金收入、接受捐赠收入、其他收入”。一般认为,股权转让收入属于财产转让收入,在这个文件里,财产转让收入被划入个体工商户生产经营收入,而个体工商户生产经营所得适用5%-35%五级累进税率。这就是合伙企业股权转让最高35%缴纳个人所得税的主要依据。

如果是自然人投资公司,发生股权转让按股权转让所得缴纳个人所得税,适用20%的税率,而如果是合伙企业则应按生产经营所得5%-35%五级累进税率缴纳个税。虽然都是缴纳个人所得税,同一种税目,在税法上税率却不相同,这点需特别注意。

综上所述,本案中既涉及缴纳股权转让所得的个人所得税,又涉及到经营所得的个人所得税,实际情况原股权投资的增值也只有300万,但涉及到纳税主体的不同及个人所得税税目的不同,导致B实际税收负担的大幅增加。笔者认为,如果取得H公司600万的股权的转让成本能够被抵减,更符合法理,期待国家税务总局能尽快出台相应的文件依据。

编辑人:陈 航 陈桂芳 彭银莲

以上就是关于"合伙企业股权转让纳税陷阱"的相关内容介绍,希望对您有所帮助,更多关于实用好用的财税知识,敬请关注会易网

注册就送无门槛现金券

入驻会易网名家,你发文章,我送钱

分享知识,坐等收益