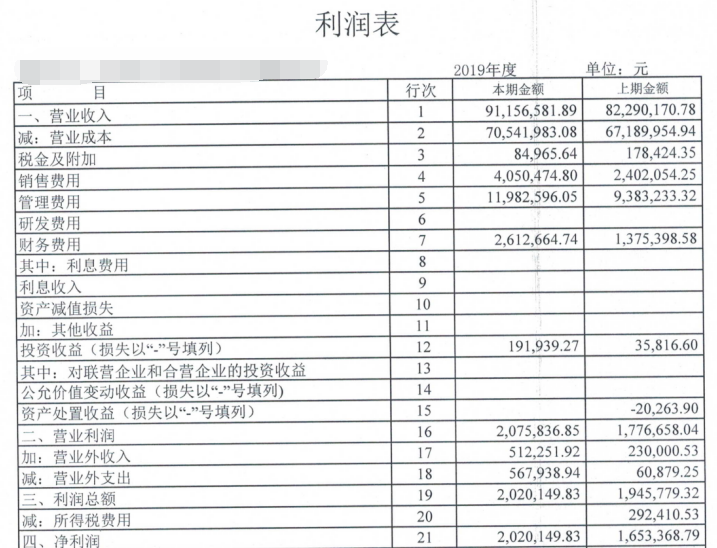

某公司属于高新技术企业,2019年度审计报告中部分财务数据如下:

根据以上数据,我们对其税费模块的数据进行分析,会发现其表间数据缺乏逻辑关系,数据间关系存在矛盾。

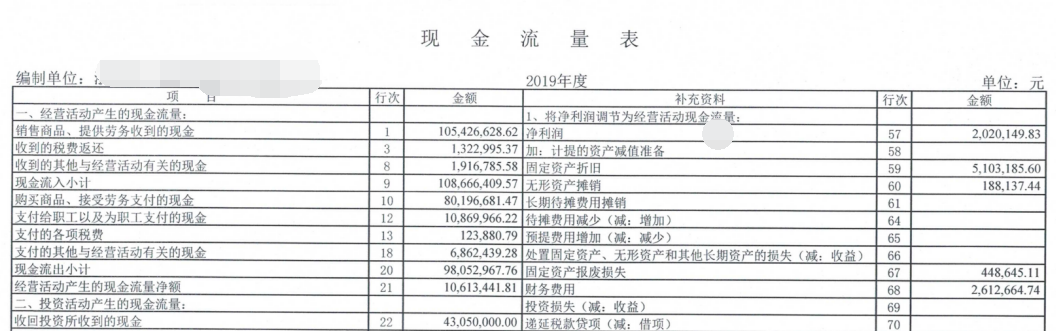

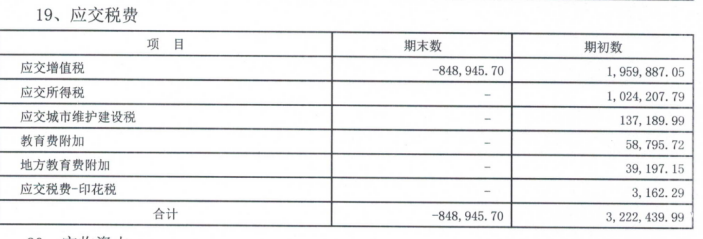

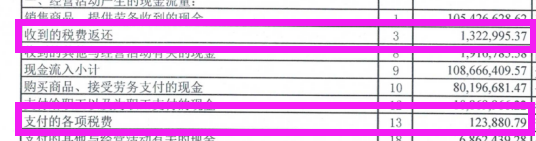

1、通过现流表可以看出2019年度公司只缴纳12万元左右的税费,收到的税费返还约132万元。这与资产负债表、利润表中的数据存在矛盾:①资产负债表中应交税费的期初数约322万,如果2019年度缴纳了该项税费,现流表中支付的各项税费金额就不可能是12万元;②现流表中收到的税费返还约132万,但利润表中的其他收益为0元、营业外收入为51万元,那收到的税费返还计入什么科目;③如果该税费返还在以前年度已计提,2019年度才收到,那在资产类科目中正常会有该项资产,但通过查看附注并未看到有该类资产的余额。可见三表之间的税金关系存在问题。

2、利润表中2019年度利润总额为202万元,但所得税费用确为零。企业在盈利的情况下都是要缴纳企业所得税的,而该企业2019年度所得税费用为零,十分异常。是否存在企业所得税优惠等情况呢。我们通过查看利润表会发现2018年度企业是有所得税费用,且计算后其企业所得税税率为15%(高新技术企业),也就是说截止2018年度公司不存在未弥补亏损金额,再看附注中的税费事项中也并未列示该公司享受税费的优惠事项,从这几处可以看出公司在企业所得税税费上并未有减免或计算后应纳税额为零的迹象,那公司2019年度在利润表中未列示所得税费用就难以理解。

3、2019年度应交税费期末余额约为-85万元,也就是说2019年度的税费都已缴纳,不存在应交未交数。结合现金流量表中支付的各项税费金额12万元左右,扣减税金及附加的8.5万元,不考虑本年度缴纳以前年度税费及其他税费的情况下,增值税缴纳也才缴纳3.5万元(12万元-8.5万元)。营业收入9100多万元,增值税缴纳3.5万元,税负仅为0.038%,增值税税负明显低于正常企业的水平。

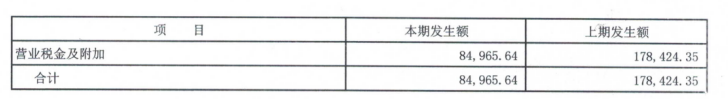

4、利润表中税金及附加项目2018年度、2019年度的金额分别约为17.84万元、8.5万元,2019年度税金及附加金额仅2018年度的一半。在不考虑其他税费的情况下,仅把税金及附加认为是附加税,测算出对应的增值税分别为148.67万元(17.84万/12%)、70.8万元(8.5万/12%),而且应交税费期末余额中2018年度应交增值税期末余额约为196万元,2019年度应交增值税期末余额约为-85万元即为留底税额85万元,可以看出2018年度的增值税远高于2019年度。但在经营数据上2019年度收入、成本、毛利均高于2018年度,正常情况下2019年度的税费应该高于2018年度,就算不高于2018年度应该也不会差异太大,但目前得出的税费数据确正好相反,2018年度税费均远高于2019年度。

企业缴纳的税费是与公司的经营数据关联的,而该企业的税费数据不仅在各报表之间不符合逻辑,而且与往年数据之间也都存在逻辑矛盾,难免使报表使用者对报表中列示的收入、成本等经营数据的真实性、准确性产生严重怀疑。

编辑人:陈 航 陈桂芳 彭银莲

以上就是关于"审计报告中税费勾稽关系分析"的相关内容介绍,希望对您有所帮助,更多关于实用好用的财税知识,敬请关注会易网

注册就送无门槛现金券

入驻会易网名家,你发文章,我送钱

分享知识,坐等收益