摘要:股东实际分红金额与应分红金额不一致怎么办?

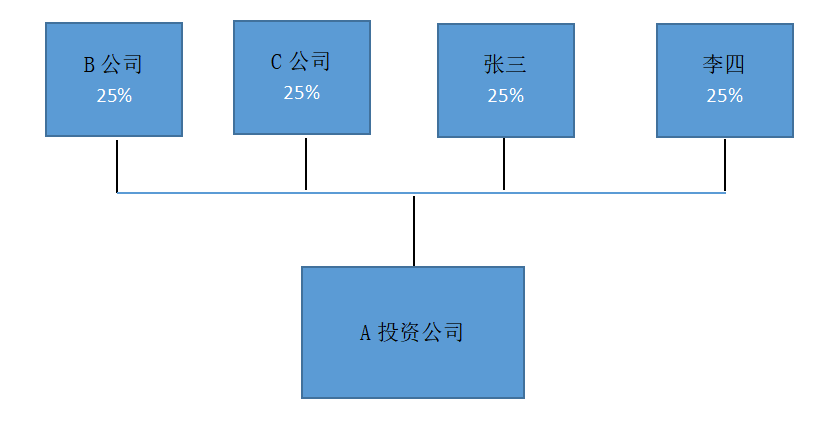

A投资公司,注册资本金为1000万元,经营范围为对工业、农业、服务业、高新产业的投资,股东为B投资公司、C投资公司、自然人张三和自然人李四。如下图:

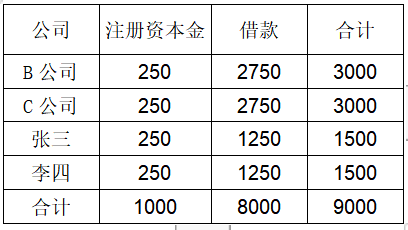

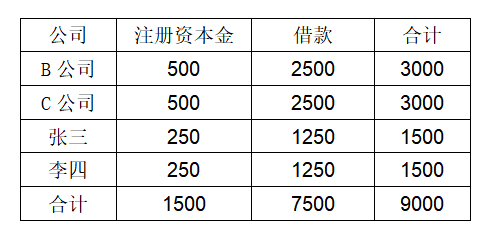

2015年,A投资公司对H公司进行投资,投资金额9000万元,A投资公司的投资款项来源明细为:

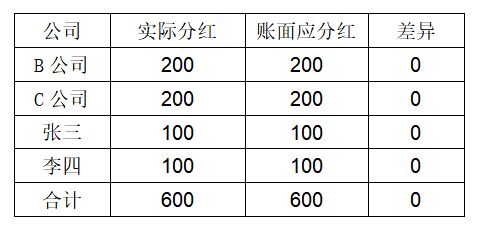

2019年,H公司分红600万元,A公司收到600万元分红款后,将分红款归还借款,还款明细为:

问:A投资公司的做法是否存在税收风险?

答:B公司和C公司为法人公司,根据《企业所得税法》第二十六条规定:“企业的下列收入为免税收入:(二)符合条件的居民企业之间的股息、红利等权益性投资收益”,所以B公司和C公司从A公司取得的分红所得税免征企业所得税。

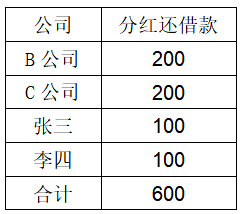

张三和李四实际应分红款各为100万元,账面的分红款各为150万元,将导致张三和李四分别需多缴纳个税为(150-100)×20%=10万元。差异的原因为A投资公司对外投资时,不以实收资本金的比例对外投资,而是以股东借款形式对外投资,造成股东实际分红金额与账面应分红金额不一致,明细如下:

解决方案:

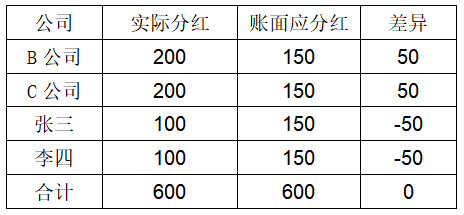

A投资公司进行增资,将A投资公司股东持股比例变更成实际对外投资的比例。增资后投资款项来源明细为:

增资后股东实际分红金额与账面应分红金额明细如下:

政策链接:

1、企业所得税股息 红利收入规定

编辑人:陈 航 陈桂芳 彭银莲

以上就是关于"股东实际分红金额与应分红金额不一致怎么办"的相关内容介绍,希望对您有所帮助,更多关于实用好用的财税知识,敬请关注会易网

注册就送无门槛现金券

入驻会易网名家,你发文章,我送钱

分享知识,坐等收益