张三于2020年6月22日接到税务局电话,告知其需补交个税9,094.93元,应于2020年6月30日前完成2019年度综合所得年度汇算申报并补税。张三百思不得其解,为什么每个月公司都已经代扣代缴个税,年底还会存在补交个税的情况出现。张三特意向财税专家甲请教。

张三2019年度申报工资薪金所得共478,037.71元,符合国家税务总局公告2019年第44号文第三条规定,2019年度综合所得收入超过12万元且需要补税金额超过400元的纳税人需要办理年度汇算。

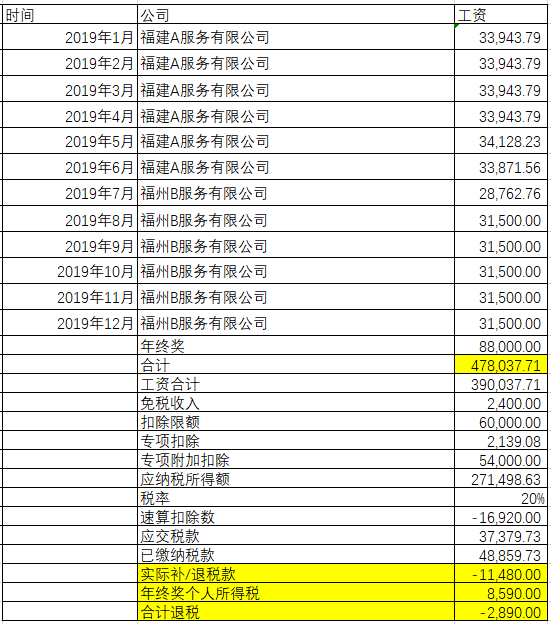

甲了解到张三2019年7月1日前在福建A服务有限公司任职,2019年7月跳槽到福州B服务有限公司担任客服部经理,2019年度未发生劳务报酬、稿酬所得和特许权使用费所得,2019年度申报工资薪金所得共478,037.71元,已缴纳税费48,859.73元,根据应纳税所得额359,498.63元对应《个人所得税税率表》税率25%,速算扣除数31,920.00元,计算结果显示张三的确需要补交9,094.93元个税。计算过程如下图所示:

因自2019年1月1日起,工资薪金按照累计预扣法计算预扣税款,甲猜测是否张三跳槽后,因个税的扣缴义务人是公司,高管跳槽后,上家公司的累计所得并不会带到新公司作为历史数据,而是重新从低税率开始适用,导致个税年度汇算清缴面临补税风险。甲让张三提供7月份个税申报情况表,7月份个税按照累计收入为7月工资薪金28,762.76元计算可知,(28762.76-400-5000)*3%=700.88元,与个税申报表缴纳金额一致。因此,高管跳槽,新公司累计所得、扣除等数据未同步更新,才是导致张三年度汇算时需补交个税的“罪魁祸首”。

根据财税〔2018〕164号文规定,2019年度至2021年度居民个人取得的全年一次性奖金,可以选择并入当年综合所得计算个人所得税,也可以选择不并入当年综合所得计算个人所得税。根据张三提供的2019年1月个税申报信息显示,2019年1月申报工资薪金收入121,943.79元,其中33,943.79为工资薪金所得,88,000.00元为一次性奖金,A公司将一次性奖金并入综合所得缴纳个税,(121,943.79-5,000.00)*10%-2520=9,174.38元。

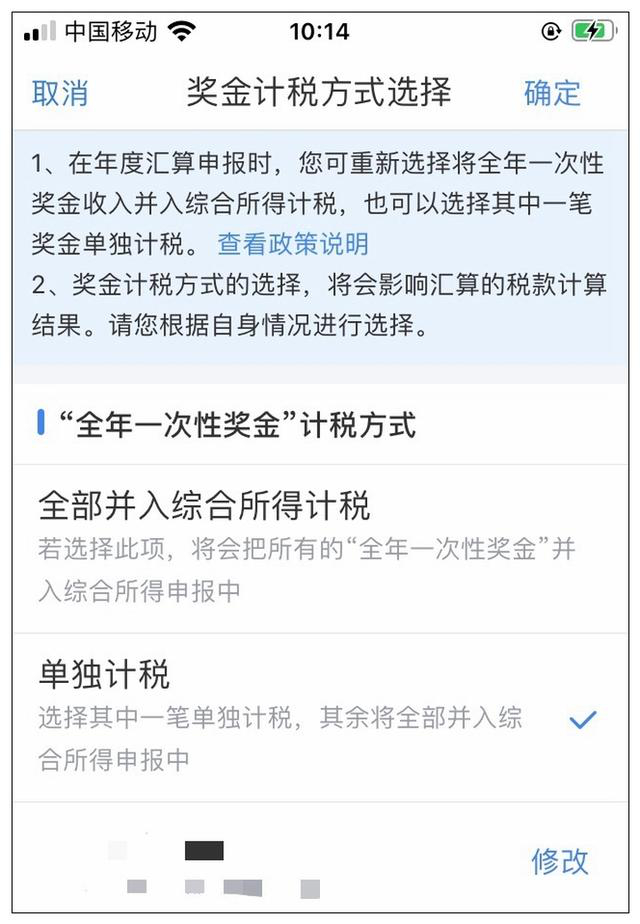

甲给出的破解之法:在年度汇算申报时,纳税人张三可重新选择将全年一次性奖金收入单独计税可达到节税的目的,一次性奖金88,000.00元/12月=7,333.33元,对应10%税率和速算扣除数210元,计算过程如下:

年终奖个人所得税=88,000.00*10%-210=8,590.00元

工资薪金个人所得税=【478,037.71-88,000.00(年终奖)-2,400.00(免税所得)-60,000.00(扣除限额)-2,139.08(专项扣除)-54,000.00(专项附加扣除)】*20%-16,920.00=37,379.73元。

综合所得个人所得税=8,590.00+37,379.73=45,969.73元

综上可知,张三2019年度综合所得年度汇算应交个人所得税45,969.73元,相较于未筹划前应交个人所得税57,954.66元,可节税11,984.93元。

若高收入者无缝跳槽,一次性奖金早期并入当年综合所得计算个人所得税,在综合所得年度汇算申报时,点击“奖金计税方式选择”,将奖金计税方式更改为单独计税,即可“扭转乾坤”,补税变退税,高管们,还不行动起来!

政策链接:

1、个人所得税综合所得年度汇算清缴规定

2、个人所得税综合所得国内工资薪金所得及税率规定

3、如何在个人所得税APP上进行个人所得税综合所得汇算清缴

编辑人:陈 航 陈桂芳 彭银莲

以上就是关于"高管无缝跳槽年度汇算时被补个税的破解之道"的相关内容介绍,希望对您有所帮助,更多关于实用好用的财税知识,敬请关注会易网

注册就送无门槛现金券

入驻会易网名家,你发文章,我送钱

分享知识,坐等收益