实务中,大家往往认为企业所得税采取按年计算,分期预缴,年终汇算清缴的方式,税务机关就不会对预缴情况进行检查,即使检查了,预缴不准确也不会产生滞纳金。因此在预缴企业所得税的时候,申报较为随意,甚至在预缴所得税时进行零申报,统一在汇算清缴的时候进行申报缴纳,预缴所得税金额与汇算清缴缴纳的所得税金额差距很大,这样操作是否会产生税收隐患呢?

答:这样操作会存在一定的所得税风险。税务机关会根据企业上年度企业所得税预缴和汇算清缴情况进行比对,对全年企业所得税预缴税款占企业所得税应缴税款比例明显偏低的,原则上企业所得税年度预缴税款占年度企业所得税税款应不少于70%-80%,就会产生税务预警。

预缴所得税金额与汇算清缴缴纳的所得税金额差距大,《国家税务总局关于加强企业所得税预缴工作的通知》(国税函〔2009〕34号)第四条规定,对未按规定申报预缴企业所得税的,按照税收征收管理法及其实施细则的有关规定进行处理。同时,税收征收管理法第三十二条规定,纳税人未按照规定期限缴纳税款的,扣缴义务人未按照规定期限解缴税款的,税务机关除责令限期缴纳外,从滞纳税款之日起,按日加收滞纳税款万分之五的滞纳金。这意味着,企业在预缴期间少缴纳税款也属于“纳税人未按照规定期限缴纳税款”,并依法加收滞纳金。这样操作,企业看似获得了暂时的现金流,但与存在的隐性税收风险相比,无疑是因小失大。

根据企业所得税法实施条例第一百二十八条第二款规定,企业应当按照月度或者季度的实际利润额预缴。也就是说,除了预缴申报表规定的特定事项外(如税收优惠、不征税收入等),企业应按照实际利润额如实预缴企业所得税。

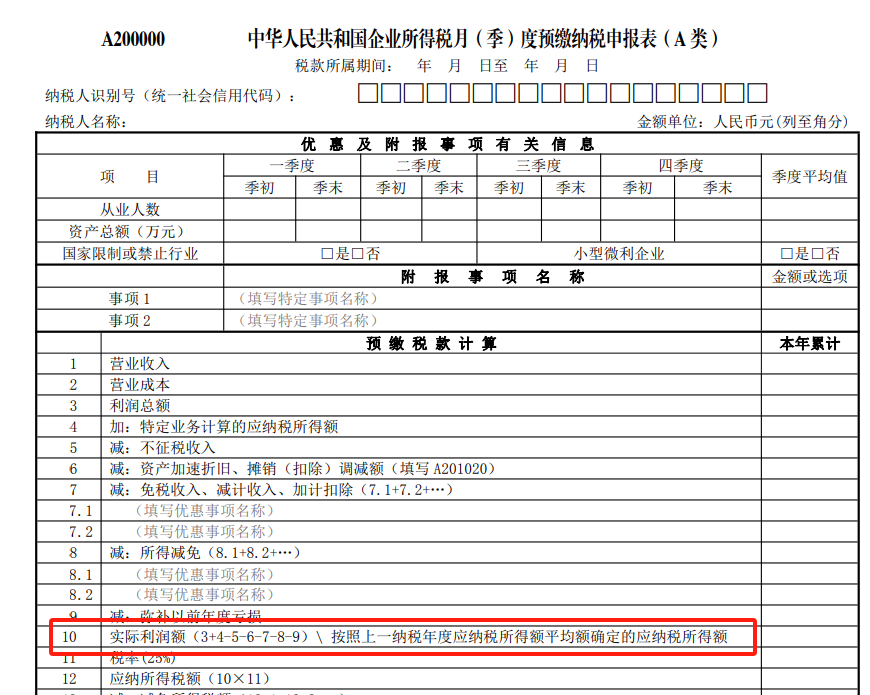

预缴所得税计算方式根据预缴企业所得税的填表说明规定,应当按照月度或者季度的实际利润额预缴;按照月度或者季度的实际利润额预缴有困难的,可以按照上一纳税年度应纳税所得额的月度或季度平均额预缴,或者按照经税务机关认可的其他方法预缴。

预缴方法一经确定,该纳税年度内不得随意变更。在A200000 中华人民共和国企业所得税月(季)度预缴纳税申报表(A 类)表中的第十栏填列。

如果企业实际存在税会差异形成预缴所得税与汇算清缴之前的差异,应与税务机关沟通并提交详细的情况说明进行佐证。

编辑人:陈 航 林芳

以上就是关于"预缴企业所得税切谨慎"的相关内容介绍,希望对您有所帮助,更多关于实用好用的财税知识,敬请关注会易网

注册就送无门槛现金券

入驻会易网名家,你发文章,我送钱

分享知识,坐等收益