哪些企业需要进行经营所得个税汇算清缴?

1.个体工商户;2.个人独资企业投资者;3.合伙企业个人个人合伙人;4.承包承租经营者个人;5.其他从事生产经营活动的个人。

上述的企业,如果实行定额征收的纳税人,年终不再进行汇算清缴;如果实行查账征收的经营所得需要进行汇算清缴。

(二)经营所得个人所得税汇算清缴的申报表该如何选择?

电子申报系统有《个人所得税经营所得纳税申报表(A表)》、(B表)、(C表)三种表格;(A表)该表适用于季度申报,平时预缴税款;(B表)该表适用于查账征收,中国境内取得经营所得的汇算清缴申报;(C表)中国境内两处及以上取得经营所得的汇算清缴申报。

(三)经营所得汇缴能否减去6万元?

同一纳税人在同一纳税年度中既有查账征收的经营所得又有综合所得的,应在综合所得计税时减除费用6万元,不再在经营所得计税时减除,注意不要重复扣除。

(四)关于《个人所得税经营所得纳税申报表(B表)》的申报步骤:

W企业是一家查账征收的个人独资企业(没有从境内两处以上取得经营收入),2020年3月进行经营所得个人所得税汇算清缴,应选择《个人所得税经营所得纳税申报表(B表)》,现以W企业为例进行说明如何进行B表的申报?

1、选择B表。如下图所示:

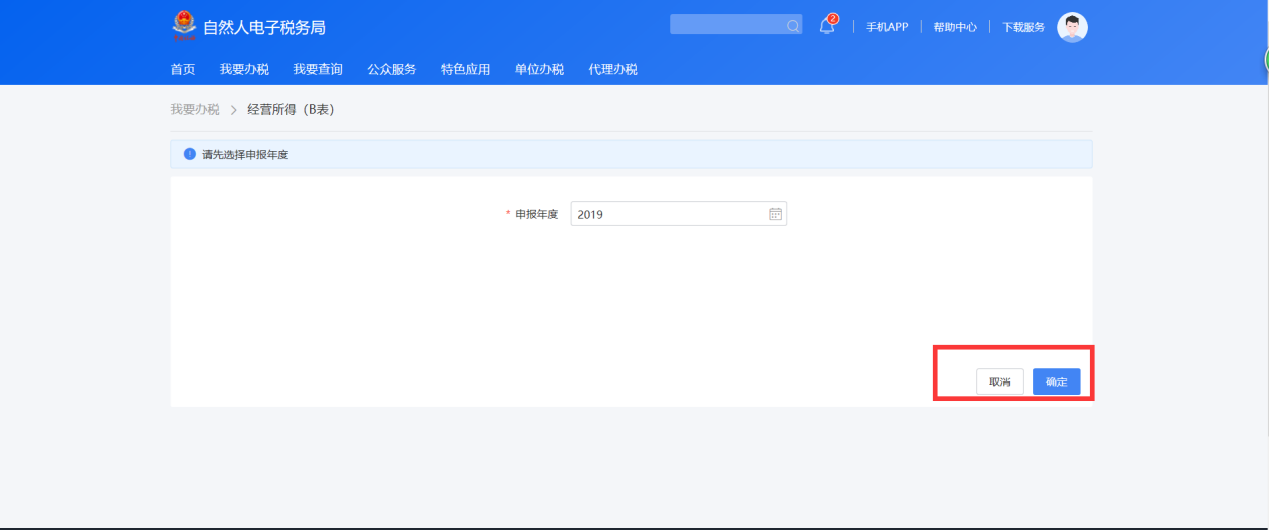

2、选择汇算清缴年份,点击“确认”。如下图所示:

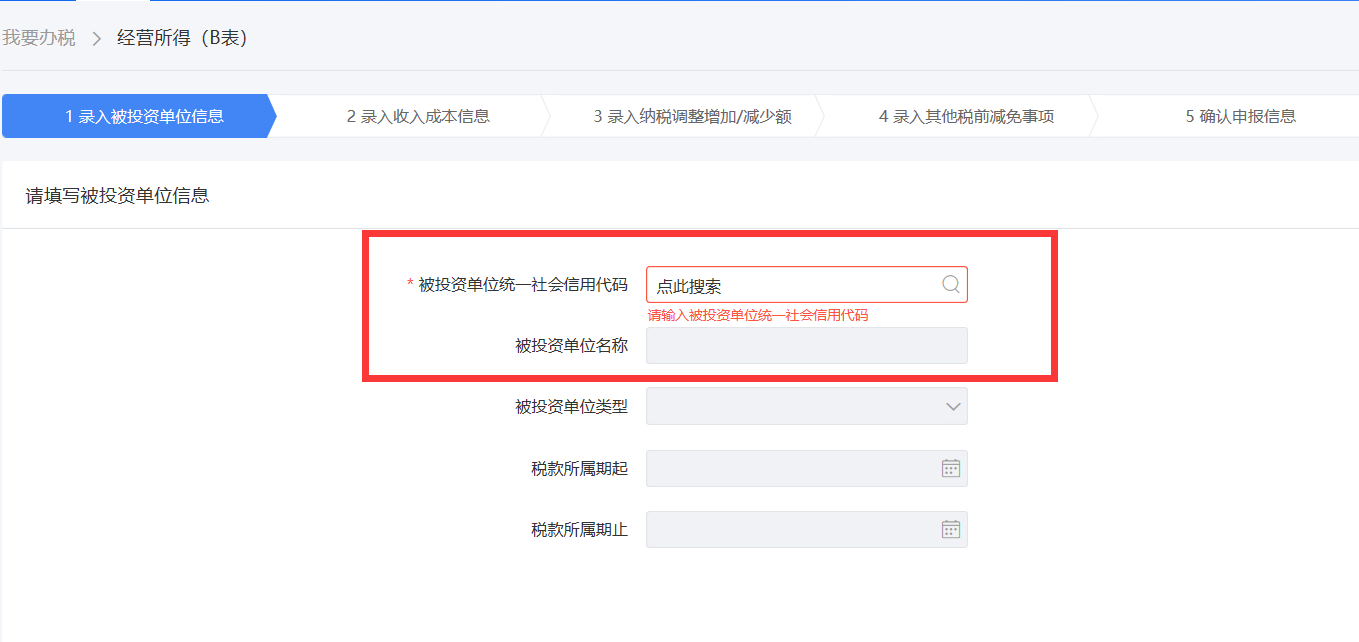

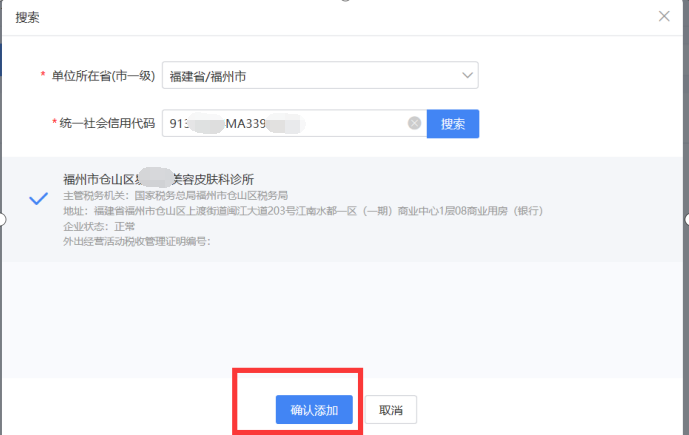

3、填写企业相关信息。如下图所示:

4、填写相关的财务数据。如下图所示:

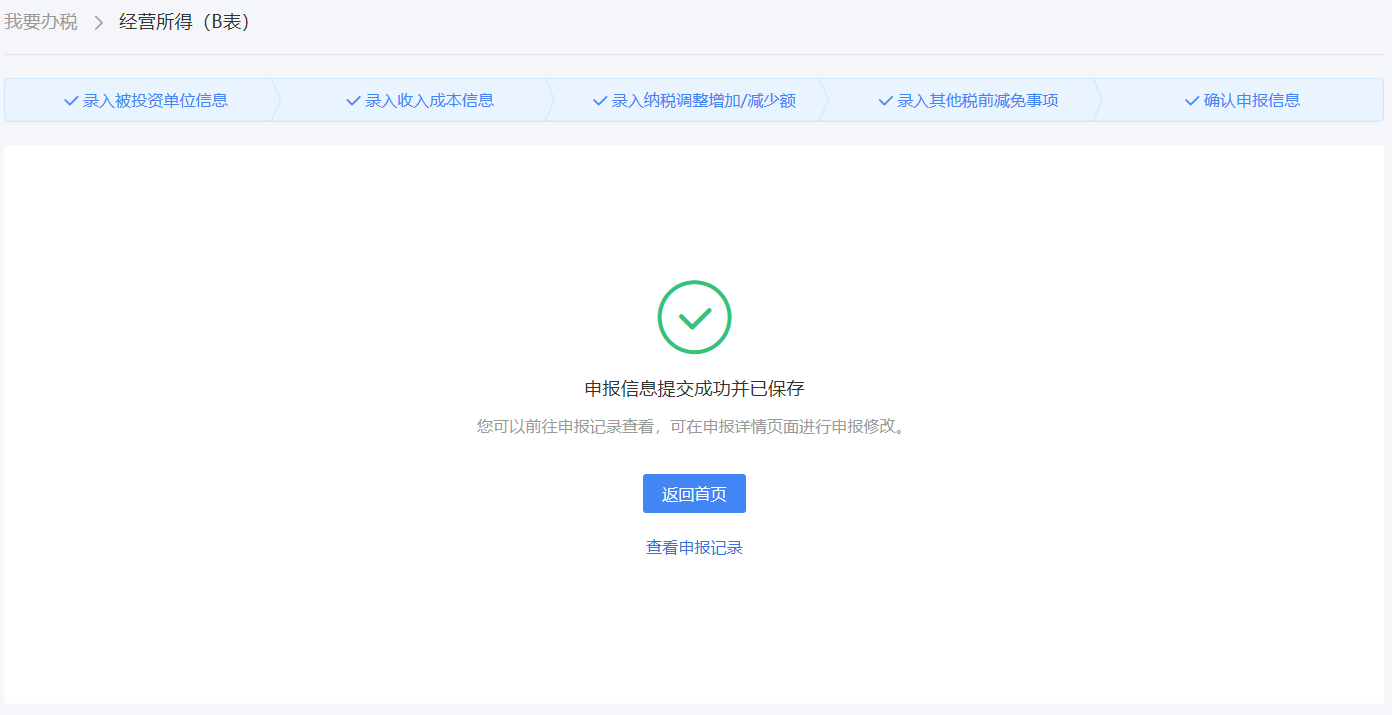

5、填写完毕,点击“提交”。如下图所示:

(五)注意事项

如果有两处以上取得经营所得个人所得税汇算清缴填写的是《个人所得税经营所得纳税申报表(C表)》。每家企业平时需分别填写《个人所得税经营所得纳税申报表(A表)》进行季度申报和预缴税款;年终进行汇算清缴每家企业财务数据进行合并汇算清缴,可能会出现税率“跳档”(详见下文举例),导致企业税负提高,有两处以上取得经营所得的,平时应将每家企业的收入成本费用进行合并统筹安排,不要等到年终数据汇总后才发现税款激增。

举例:

张三有a 、b两家个人独资企业,两家企业均为查账征收,a企业全年利润9万元,b企业全年利润28万元。

合并汇算前需要缴纳经营所得个人所得税:a企业个人所得税7500元(9万元*税率10%-速算扣除数1500元),b企业个人所得税45500元(28万元*税率20%-速算扣除数10500元),张三共计需要缴纳经营所得的个人所得税53000元。

合并汇算后需要缴纳经营所得个人所得税:a、b企业利润合计37万元,张三需要缴纳经营所得个人所得税70500元(37万元*税率30%-速算扣除数40500元)。

编辑人:陈航 陈桂芳 彭银莲

以上就是关于"干货满满之“关于经营所得个税的汇算清缴”"的相关内容介绍,希望对您有所帮助,更多关于实用好用的财税知识,敬请关注会易网

注册就送无门槛现金券

入驻会易网名家,你发文章,我送钱

分享知识,坐等收益