再生资源指的是:在社会生产和生活消费过程中产生的,已经失去原有全部或部分使用价值,经过回收、加工处理,能够使其重新获得使用价值的各种废弃物,即我们俗称的“废旧物资回收”。

一、目前再生资源行业存在的痛点:

1、财政部 税务总局公告2021年第40号(三)各级财政、主管部门及其工作人员,存在违法违规给予从事再生资源回收业务的纳税人财政返还、奖补行为的,依法追究相应责任。此项政策意味着再生资源行业不可以享受财政奖补和地方退税的优惠政策,导致再生资源行业税收成本大幅提高。

2、再生资源行业的终端客户是正规的国企,需要取得增值税专用发票,而再生资源回收企业的原料主要来源于众多的消费者、流动商贩和个体户,回收企业因取得不到增值税专用发票,无法抵扣进项,导致回收企业增值税负担较高,大大增加了回收企业成本。

二、再生资源案例

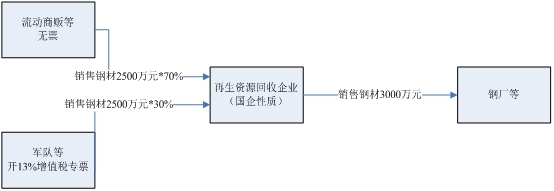

我们以废旧汽车废品回收公司为例(以下简称废品回收公司):废品回收公司从个人、企业和军队等回收废旧汽车,个人大部分不开具增值税发票,废品回收公司采用自开收购发票模式解决缺票问题;企业可开具增值税普通发票;军队则可开具13%的增值税专用发票。

废品回收企业下游客户是正规的国企,需要给其开具增值税专用发票,而采购端取得的大部分是收购发票、增值税普票及部分的增值税专用发票,导致废品回收企业增值税税负非常高,但企业所得税不会受到影响。

废品回收公司一般有两大类型:一类是国企性质的再生资源回收企业;另一类是私营性质的再生资源回收企业。

三、国企性质的再生资源回收企业应该如何降低成本费用,使其更加具有竞争力?

3.1、筹划前

假设国企性质的再生资源回收企业从企业、个人、政府和军队回收废旧汽车,从流动商贩回收量占总回收量70%;从军队回收量占回收总量30%;回收总金额2500万元,再按3000万元销售给钢厂。

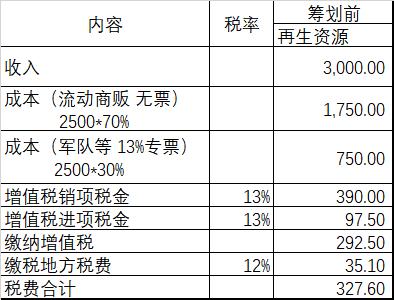

税费情况分析如下: 单元:万元

从税费情况表可以看出缴纳增值税和地方税费合计327.60万元,企业所得税影响不大此表暂不计算。

3.2、筹划后

税法规定“选择适用简易计税方法计税,一经选择36个月内不得变更。”根据计税方式的不同,设立两家再生资源回收企业,一家采用一般计税,另一家采用简易计税。即回收无票的流动商贩的采用简易计税方式销售;回收军队开具13%增值税专用发票的采用一般计税方式销售。再生资源回收企业的资质是稀缺资源,比较难以取得,可以采用企业分立的模式或者设立分公司的模式,让再生资源回收企业的资质可以在多家公司使用。

在再生资源回收企业和钢厂之间新设立贸易公司,该贸易公司设立在可以退税的园区,园区享受增值税和企业所得税地方部分90%退税。

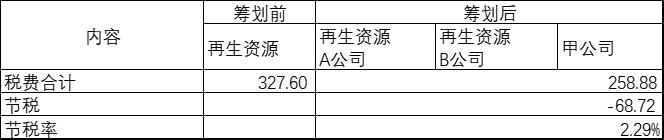

税费情况分析如下:

通过对比,筹划后节约增值税和地方税费共计68.72万元,节税比率2.29%。

了解了国营性质再生资源回收企业,那么私营性质的再生资源回收企业应该如何降低成本费用,使其更加具有竞争力?敬请关注“再生资源公司案例分析(二)”。

编辑人:陈 航 陈桂芳 张青云

以上就是关于"再生资源公司案例分析(一)"的相关内容介绍,希望对您有所帮助,更多关于实用好用的财税知识,敬请关注会易网

注册就送无门槛现金券

入驻会易网名家,你发文章,我送钱

分享知识,坐等收益