摘要:减持上市公司股票如何缴纳增值税?又应如何计算账面成本、销项税额、投资收益并进行账务处理?

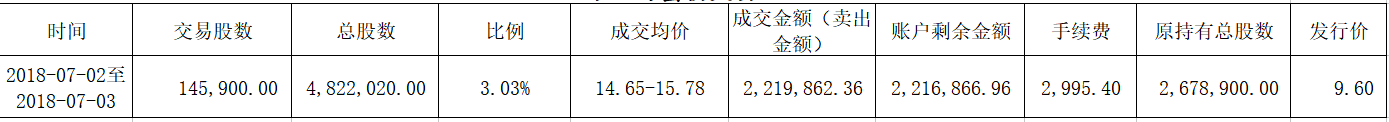

B公司的会计在计算增值税时,交易股票的税务成本按照交易股份占总股数的比例乘以原持有总股数,再乘以发行价计算,即3.03%*2,678,900.00*9.60= 779,238.43元,

账面价值为原始投金额*交易股票占比=18,476,000.00*3.03%=559,822.80元

销项税额为(股票成交金额-交易股票的税务成本)/1.06*6%=(2,219,862.36-779,238.43 )/1.06*6%=81,544.75元

投资收益-可供出售金融资产投资收益为股票成交金额-账面价值-销项税额=2,219,862.36-559,822.80-81,544.75=1,578,494.81元。具体如下图所示:

一、文件依据:

一、文件依据:国家税务总局公告2016年第53号文第五条规定:单位将其持有的限售股在解禁流通后对外转让的,按照以下规定确定买入价:

(一)上市公司实施股权分置改革时,在股票复牌之前形成的原非流通股股份,以及股票复牌首日至解禁日期间由上述股份孳生的送、转股,以该上市公司完成股权分置改革后股票复牌首日的开盘价为买入价。

(二)公司首次公开发行股票并上市形成的限售股,以及上市首日至解禁日期间由上述股份孳生的送、转股,以该上市公司股票首次公开发行(IPO)的发行价为买入价。

(三)因上市公司实施重大资产重组形成的限售股,以及股票复牌首日至解禁日期间由上述股份孳生的送、转股,以该上市公司因重大资产重组股票停牌前一交易日的收盘价为买入价。

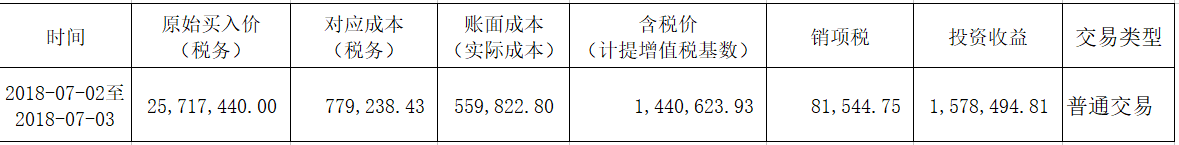

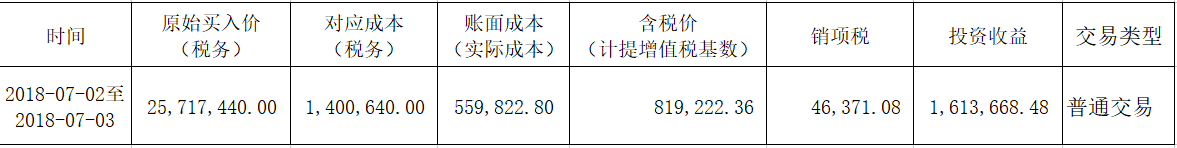

综上所述,B公司计算缴纳的增值税是错误的,B公司将其持有的A公司首次公开发行股票并上市形成的限售股以及上市首日至解禁日期间由上述股份孳生的送、转股的限售股在解禁流通后对外转让的,应以A股票首次公开发行(IPO)的发行价9.6为买入价。即交易股票的税务成本按照交易股份乘以发行价计算,即145,900.00*9.60=1,400,640.00 元,

账面成本(实际成本)=18,476,000.00*3.03%=559,822.80元

销项税=(股票成交金额-交易股票的税务成本)/1.06*6%=(2,219,862.36-1,400,640.00)/1.06*6%=46,371.08元

投资收益-可供出售金融资产投资收益为股票成交金额-账面价值-销项税额=2,219,862.36-559,822.80- 46,371.08=1,613,668.48元。具体如下图所示:

具体会计分录如下:

借:其他货币资金-证券账户资金 2,216,866.96

贷:投资收益 -2,995.40

可供出售金融资金-成本-股票 559,822.80

投资收益-可供出售金融资产投资收益 1,613,668.48

应交税费-应交增值税-销项税额 46,371.08

特别提醒:

1、B单位减持上市公司股票,因计算错误导致年底多缴纳增值税,会计应在股票减持的当月对增值税进行更正申报,申请增值税退税或留抵。多缴纳的增值税不可以跨年处理,如跨年减持股票时,以少报或不报增值税进行抵减上年多交的增值税。

2、个人从事金融商品转让业务,免征增值税,即个人转让持有的限售股,不征增值税。编辑人:陈 航 陈桂芳 彭银莲

以上就是关于"减持上市公司股票如何缴纳增值税"的相关内容介绍,希望对您有所帮助,更多关于实用好用的财税知识,敬请关注会易网

注册就送无门槛现金券

入驻会易网名家,你发文章,我送钱

分享知识,坐等收益